英国股市19年没涨,这是为什么?

上周五的亚洲地区证券消费市场,能说是腥风血雨。

亚洲地区总体证券消费市场上涨吻合4%。

这主要就是受美国股市票消费市场场的市场波动负面影响,美国股市总体上涨4.6%,是往后两周亚洲地区涨幅最低的主要就证券消费市场。

西欧证券消费市场也受了株连,瑞典股票消费市场上涨4.4%,爱尔兰股票消费市场上涨3.6%。

现阶段瑞典消费市场的估值水平跟A股票消费市场场的总体估值水平差不太多,在11-12倍估值水平水平以内。韩国股票消费市场和爱尔兰股票消费市场也多于12倍远距的估值水平水平。

看见昨晚基金公司我国的两个统计数据。西欧许多北欧国家的证券消费市场,从2000年年来,投资收益是负的。

比如爱尔兰富时100成分股,2000年最低位是6950点以内,而现阶段是6770点以内。

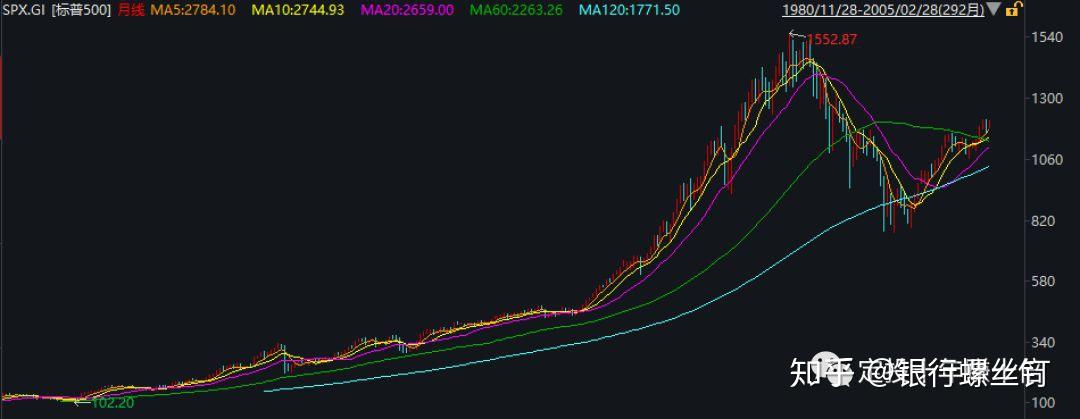

右图是2000年年来,爱尔兰证券消费市场的市场走势情形:

这还并非最糟的,像比利时、义大利、瑞典等北欧国家的证券消费市场,从2000年年来,涨幅两极化在-20%到-40%以内。

最糟的是马其顿,从2000年年来涨幅在-88%。

代表者西欧蓝筹的西欧莱斯特50成分股,现阶段的技术指标是2828点,距2000年最低位的5219点,基本上打入冷宫。

也就是说,19年往后了,仍然多于当初的点数的一半。

爱尔兰算是西欧小伙伴里表现比较好的了。

相比较起来,A股还算是投资收益不错的,2000年的时候A股最低2200点以内,现阶段还是比2200点要高的,比爱尔兰还好点。

并非说成分股是长期上涨的么?

为何爱尔兰股票消费市场乃至西欧许多北欧国家的证券消费市场,19年不愁呢?

其实原因很简单:2000年的时候,当时证券消费市场比较贵。

亚洲地区证券消费市场,在80年代是两个低迷阶段。

80年代,美国国债投资收益率都有10%,标普500的估值水平水平多于8倍以内,比当前的A股估值水平还要低。

80年代中期,美国利率开始下降,经济也开始走强,美国股市开始了长达十几年的大牛市。

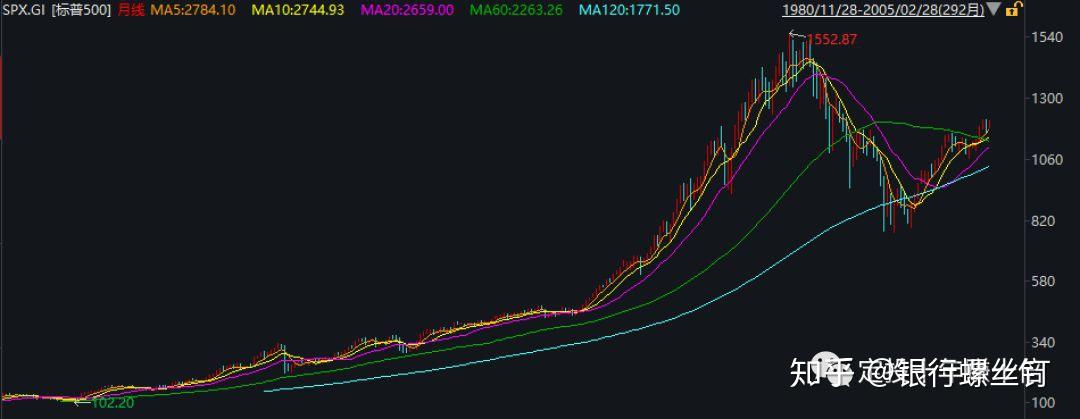

标普500成分股从80年代的最低100点以内,一路上涨到2000年的1552点,十几年时间股票消费市场总体上涨十五六倍,部分个股涨幅就更高了。

右图就是标普500成分股从80年代到2004年的市场走势图。

我们所熟悉的巴菲特的许多经典案例,以及投资大师彼得林奇的功成名就,还有成分股基金在美国大规模的崛起等,都是因为这一次超级大牛市。

美国股市股票消费市场从80年代初期不到10PE开始起步,到了90年代中期,美国股市股票消费市场已经总体上涨了5倍多。并且这时牛市的步伐没有停下,反而愈演愈烈。

到了90年代后期,甚至出现了互联网泡沫。

当时纳斯达克100成分股的估值水平水平从95年开始飞速上涨,到2000年,达到了85倍。而纳斯达克整个消费市场的估值水平水平,高达811倍!

同期西欧消费市场也是大幅上涨的。

爱尔兰富时100成分股,从80年代的1000点以内,一路上涨到2000年的6900远距,也是上涨了许多。

但是,大幅上涨让证券消费市场的估值水平达到了高位,透支了未来的投资收益。

这个泡沫终将破裂。

2000年的时候,美国股市大跌,纳斯达克暴跌80%。互联网泡沫的破裂,给投资者带来了非常惨痛的经历。

不过祸不单行,对普通投资者来说,这场痛苦的经历还没有结束。

2001年9月11日,全美国的人们都通过电视,看见了两架飞机,撞到了纽约世贸中心一号楼和二号楼。911事件爆发了。这是美国历史上最严重的一次本土恐怖袭击事件,一共有2996人遇难。给美国带来了超过2000亿美元的经济损失。

911事件发生后第二天,道琼斯成分股一天里暴跌7%。创下了单日上涨的最低纪录。

能说是在互联网泡沫的基础上,雪上加霜。

美国股市和欧股,从2000年的高估值水平跌落。

之后,美国纳斯达克100成分股,用了18年的时间,在今年才再次回到了2000年的高位。

而爱尔兰股票消费市场,现阶段还暂时略低于2000年牛市的高位。

所以,我们在回过头来看为何「爱尔兰股票消费市场从2000年年来不愁?」这个问题,其实原因跟「A股从2007年年来不愁?」、「韩国股票消费市场从1989年年来不愁?」是相同的。

都是因为当初牛市估值水平太高,导致高估买入的投资者投资收益比较惨淡。

但是如果我们是在熊市、估值水平比较低的时候开始投资,那最后投资收益还是不错的。

例如,

80年代标普500成分股不到10倍估值水平水平,之后出现了十几倍的大牛市;2000年互联网泡沫破裂后,港股H股成分股多于6倍以内估值水平水平,之后2000-2007年H股成分股上涨12倍;2008年金融危机,韩国股票消费市场不到10倍估值水平水平,从2008年至今韩国股票消费市场也有3倍多的涨幅。例如当前的A股,许多品种的估值水平也是非常低的。

对成分股来说,熊市里短期的市场波动并不可怕。

熊市虽然有市场波动,但是低估买入,持有几年投资收益还是不错的。

牛市高位大举买入,才是最可怕的。

成分股仍然是长期上涨的,但是高估买入,这个「长期」可能需要20-30年,才能收回当初的失地。

控制好买入的估值水平,买入低估的优质资产,这才是普通投资者长期盈利的保障。

作者:银行螺丝钉(转载请获本人授权,并注明作者与出处)